|

|

金添动漫的上市路径,是从新三板挂牌、主动摘牌到港股递表的“二次冲击”路径。5 M- K/ M, f0 `/ _. o3 `

2016年8月,金添动漫正式在新三板挂牌,成为IP趣玩食品行业较早登陆资本市场的企业;2020年12月,公司公告拟终止挂牌,理由为“优化决策效率、降低运营成本”,契合长期战略转型需求;2021年1月,金添动漫从新三板终止挂牌,转入港股上市筹备阶段;2025年10月,公司向港交所主板递交上市申请。目前,尚在“审核中标”,暂未进入聆讯环节。4 Y, v/ G* u9 U" S! Z

但无论是新三板挂牌,还是转战港交所,金添动漫所存在的问题一直没有得到改善。

( H. C) J0 Q9 J- n. u$ g% I

- b. u* h9 f7 n) [0 s; W

: I1 U/ t0 ?/ ~% n! I2 n5 m( ?# n0 w5 ]2 r0 k2 i

难以形成绝对竞争壁垒

. q! s z* p1 B' d5 b7 x金添动漫在招股书中表示,截至2024年,按收入计算,自己分别是中国最大的IP趣玩食品企业和中国第四大IP食品企业,市场份额分别为7.6%和2.5%。

. ]4 |) T( N7 q: G

9 Z( X8 c* @5 x0 z0 k

9 Z( X8 c* @5 x0 z0 k

0 V" d, w3 }- L7 a2 `/ L

% J* v5 d, a( y% t+ p0 g尽管被冠以“最大”标签,但从行业整体竞争格局来看不难发现,IP零食市场较为分散,就算金添动漫在国内以7.6%的市占率居首,也不能称其已形成绝对的竞争壁垒。0 i" J( E7 b1 O0 {: ]# {7 R# d2 }9 c

首先,截至2025年6月30日,金添动漫拥有覆盖日本、欧美及中国本土的26个授权IP,包括奥特曼、小马宝莉、蜡笔小新、喜羊羊与灰太狼、小猪佩奇及三丽鸥等知名IP。但这26个IP均为非独家授权。更为重要的是,金添动漫并无自创IP的能力,无法通过IP增值分摊成本,抗IP生命周期波动能力弱。/ X& ^2 L& H* w1 S; N

$ e. {* x- K, C ~: R

$ e. {* x- K, C ~: R

' O. M# R! G/ ?+ v' M4 P$ }& N7 F

其次,正是因为IP非独家,IP所有者可能同时与公司竞争者及市场新参与者合作,可基于相同非独家授权IP设计并销售相似IP趣玩食品,从而加剧竞争。同时,IP所有者或授权方还可能保留制造、分销和销售与我们设计、开发及销售的产品相似IP趣玩食品的权利,这可能直接与我们的产品形成竞争。因此,竞争对手可能以更具竞争力的价格销售类似产品,对金添动漫形成定价压力,损害其盈利能力和竞争优势。倘若竞争对手推出更受青睐的产品,将对金添动漫的业务、财务状况及经营业绩造成重大不利影响。

- ~, _! R8 F# X" K& K此外,金添动漫的IP授权协议通常为期一至三年。协议结束后金添动漫很大程度上可能按照现有的条件续签协议。而金添动漫能否维持现有授权协议,很大程度上取决于我们与IP所有者或授权方的关系。如果得以续签新的协议,但新协议的条款可能不如现有授权协议有利。这一切都要归咎于作为一个IP公司,且是市场份额最大的公司,金添动漫并无核心竞争力,没有IP自产能力。/ A! i1 c! ]$ S, _! A1 R' u& K

有人将其比作业内的“泡泡玛特”,但相比于泡泡玛特的IP创造能力,金添动漫显然是远不能及。

+ Q5 o+ [6 y, H( W7 C2 z2 d销售渠道比重失衡: l, r q+ T* N5 E2 M

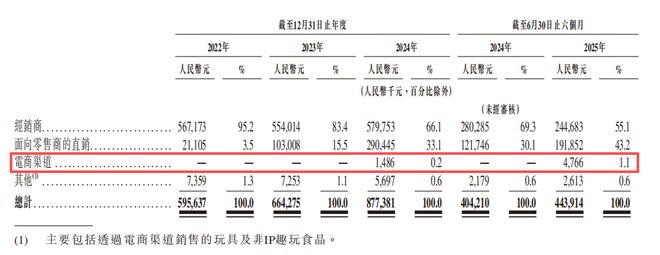

在销售方面,金添动漫的渠道包括经销商、零售商直销及电商渠道。其中,经销是其多渠道销售网络的重要组成部分。; u& ~4 N9 H. ^4 T

招股书数据显示,截至2025年上半年,金添动漫拥有超2600家经销商。2022年、2023年、2024年及截至2024年上半年及2025年上半年,其向经销商销售产生的收入分别为5.67亿元、5.54亿元、5.80亿元、2.80亿元及2.45亿元,分别占营收比为95.2%、83.4%、66.1%、69.3%及55.1%。可以看出,经销渠道的份额虽然在逐年减少,但占比仍超过一半。

+ |2 ?$ l* F* c6 {- }6 L) k相比之下,向零售商直销的份额被压缩,电商份额更是几乎没有。通过数据可以看出,直到2024年金添动漫才开始有电商渠道的销售金额,也仅有100多万元,到了2025上半年上升至476万元,占营收比仅有1.1%。3 n% f4 d4 H! @9 }

: `* |5 J: c \, s# I) F2 b

: `* |5 J: c \, s# I) F2 b

8 _7 }/ O( b5 \ x& Y4 R9 T" W' e5 p2 A! _

从行业整体来看,近年来,零食行业线上化率持续提升,2024年休闲零食电商渗透率超30%,而金添动漫电商收入占比过少,与行业趋势脱节,市场份额被线上原生品牌侵蚀。另外,电商渠道可拓展如盲盒、周边等IP衍生品的销售,提升IP附加值,金添动漫因线上布局不足,IP变现仅局限于食品,未能最大化IP价值,进一步加剧对IP授权费的依赖。 g8 F# g' |# w8 X) g

更为重要的是,电商是品牌出海的低成本路径,公司若长期依赖线下经销,难以快速进入海外市场,与国际IP合作的价值无法充分释放。

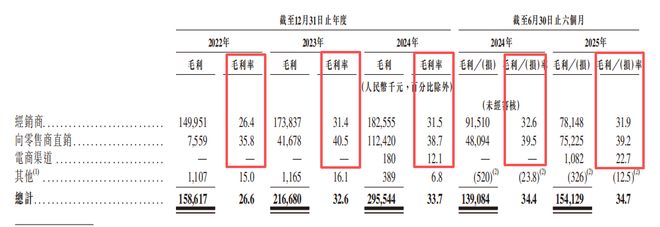

- h9 B) a6 I! ~& V& f. U从毛利率角度来看,更能体现出金添动漫销售渠道上的失衡。数据显示,2022年、2023年、2024年及截至2024年上半年及2025年上半年,金添动漫销售最多的经销渠道毛利率分别为26.4%、31.4%、31.5%、32.6%及31.9%,而直销渠道毛利率则分别为35.8%、40.5%、38.7%、39.5%、39.2%。! C% S! r3 w" w$ S

1 D' G/ E; E/ x" q3 N; |) L) \) n5 @2 w

6 j! A4 `4 v- @% y' @( `

经销渠道毛利率常年徘徊在30%左右,直销则在40%左右,10%的差距直接造成金添动漫的盈利损失。这背后还存在着经销模式的弊端:一方面,通常经销模式下需给经销商留足价差,且经销商为冲量易跨区窜货、折价抛售等行为,这易导致价格体系混乱,进一步压缩全链路利润;另一方面,经销商需承担进场费、条码费、陈列费等终端费用,这些成本常通过议价转嫁给公司。而大型经销商与连锁零售客户议价能力强,不仅要求更高返利,还会延长账期,导致相应公司应收款项上升,资金占用成本上升。 |

|